Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Erhöhter Angebot an OPEC+ Ziehen die Ölpreise um fast 2%, die Erheizung der Fed-

- Der Euro und das Pfund sahen einen "doppelten Top des Todes"! 0,8600 Verteidigun

- Gold, achten Sie auf Anpassungsrisiken! !

- Fünf Hauptveranstaltungen auf dem globalen Markt in dieser Woche stattfinden

- Weiter runter, 3359 ist der Schlüssel zu lang und kurz!

Marktanalyse

Der US-Dollar-Index schwankt unter dem restriktiven Sturm der Federal Reserve und eine super „Datenwoche“ steht vor der Tür!

Wunderbare Einführung:

Aus den Dornen heraus liegt vor Ihnen eine breite, mit Blumen bedeckte Straße; Wenn Sie den Gipfel des Berges erklimmen, sehen Sie die grünen Berge zu Ihren Füßen. Wenn in dieser Welt ein Stern fällt, kann er den Sternenhimmel nicht verdunkeln; Wenn eine Blüte verwelkt, kann dies nicht dazu führen, dass der gesamte Frühling unfruchtbar wird.

Hallo zusammen, heute bringt Ihnen XM Forex „[XM Forex Platform]: Der US-Dollar-Index schwankt unter dem restriktiven Sturm der Federal Reserve, und eine super „Datenwoche“ steht vor der Tür!“ Ich hoffe, das hilft dir! Der ursprüngliche Inhalt lautet wie folgt:

Der US-Dollar-Index schwankte während der asiatischen Sitzung am Montag. Der US-Dollar zeigte am vergangenen Freitag unterschiedliche Trends und stieg gegenüber dem Euro, blieb jedoch gegenüber dem Yen nahezu unverändert. Mit Blick auf diese Woche wird das Schicksal des Goldmarktes von einer neuen Runde „Sturm“ bei den Wirtschaftsdaten abhängen. Trotz der Wiedereröffnung der Regierung wird der „Kater“ fehlender Daten diese Indikatoren noch dramatischer machen. Den Anfang macht der New Yorker Fed-Index für das verarbeitende Gewerbe am Montag, der einen ersten Eindruck vom Puls der regionalen Wirtschaft liefert. Das Protokoll der Sitzung des Offenmarktausschusses der US-Notenbank (FOMC) vom Mittwoch ist ein wichtiges Fenster für den Markt, um die Entscheidung vom Oktober zu entschlüsseln, und Anleger werden nach Hinweisen auf Inflation und Beschäftigung suchen. Der am Donnerstag veröffentlichte US-Beschäftigungsbericht außerhalb der Landwirtschaft für September, der Fertigungsindex der Philadelphia Fed, die wöchentlichen Erstanträge auf Arbeitslosenhilfe und die Daten zu den bestehenden Eigenheimverkäufen werden die Widerstandsfähigkeit der Immobilien- und Arbeitsmärkte weiter auf die Probe stellen. Der vorläufige PMI für das verarbeitende Gewerbe in europäischen und amerikanischen Ländern vom Freitag und die überarbeitete Version des Verbrauchervertrauensindex der University of Michigan könnten die Marktschwankungen verstärken, insbesondere wenn sie eine hartnäckige Inflation oder einen schwachen Konsum aufweisen. Darüber hinaus wird am Freitag auch die Beschäftigungs- und Arbeitslosensituation in den US-Bundesstaaten im Oktober 2025 (Monatsdaten) bekannt gegeben, auf die auch Anleger achten müssen.

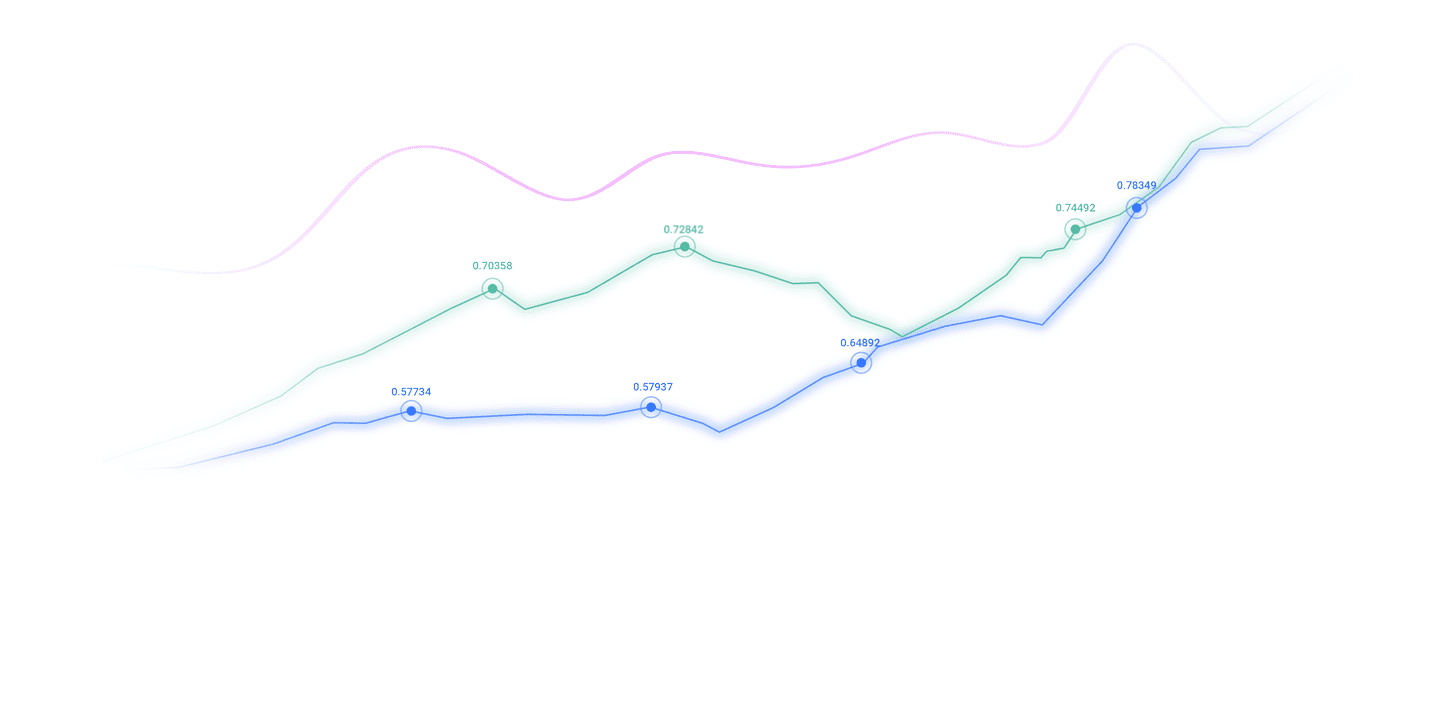

Analyse wichtiger Währungstrends

U.S. Dollar: Zum Zeitpunkt der Drucklegung liegt der US-Dollar-Index bei etwa 99,36. Angesichts der Unsicherheit in Bezug auf die bevorstehenden US-Wirtschaftsdaten und der widersprüchlichen Signale der Federal Reserve-Beamten könnte der kurzfristige US-Dollar-Index weiterhin ein Schwankungsmuster beibehalten. Technisch gesehen liegt die wichtigste Unterstützung beim gleitenden 50-Tage-Durchschnitt von 98,528. Ein anhaltender Bruch unter dieses Niveau könnte eine tiefere Korrektur auslösen. Im Gegenteil, der kurzfristige Schlüssel-Pivot-Level liegt bei 99,463. Wenn es ihm gelingt, diese Position wiederzuerlangen, kann es zu einer kurzfristigen Erholung kommen, wobei das Ziel bei 200 liegtDer tägliche gleitende Durchschnitt beträgt 100,082.

Die gemäßigten Tendenzen der BoE verstärkten sich aufgrund schwacher Beschäftigungsdaten für die drei Monate bis September und vorläufiger Daten zum Bruttoinlandsprodukt (BIP) für das dritte Quartal. Nach Angaben der Internationalen Arbeitsorganisation (ILO) stieg die Arbeitslosenquote sprunghaft auf 5 %, während die Wirtschaft nur um 0,1 % wuchs. Die Anleger werden sich auf die Daten zum britischen Verbraucherpreisindex (VPI) für Oktober konzentrieren, die am Mittwoch veröffentlicht werden sollen. Technisch gesehen hat der 14-Tage-Relative-Stärke-Index (RSI) Schwierigkeiten, über 40,00 zu bleiben. Wenn der RSI seinen Abwärtstrend fortsetzt, wird eine neue Abwärtsdynamik entstehen. Mit Blick nach unten wird das April-Tief nahe 1,2700 als wichtiger Unterstützungsbereich dienen. Mit Blick nach oben wird das Hoch vom 28. Oktober um 1,3370 als wichtiger Widerstand dienen.

1. US-Armeeminister: Bereit, Gewalt gegen Venezuela anzuwenden

Laut CCTV News sagte US-Armeeminister Driscoll am 16. November Ortszeit, dass die US-Armee bereit sei und militärische Maßnahmen gegen Venezuela ergreifen könne, sobald sie einen Befehl erhalte. Driscoll wies darauf hin, dass das US-Militär aktiv mehrere Schulungen in der Region durchführt, darunter auch die Wiederaufnahme der Dschungelschule in Panama, um die Kampfbereitschaft aufrechtzuerhalten. Er wollte jedoch nicht sagen, ob er entsprechende Handlungsanweisungen erhalten habe.

2, Japans Finanzminister: Der Umfang des Konjunkturprogramms wird 110 Milliarden US-Dollar übersteigen

Laut einem Bericht von Nikkei vom Sonntag sagte der japanische Finanzminister Katayama Satsuki nach einem Treffen mit Premierminister Takaichi Sanae, dass das Konjunkturprogramm des Landes 17 Billionen Yen (ca. 110 Milliarden US-Dollar) übersteigen wird. Seit seinem Amtsantritt im Oktober hat Takaichi Sanae versprochen, einen umfassenden Ausgabenplan zu entwickeln, um die wirtschaftlichen Auswirkungen steigender Lebenshaltungskosten abzufedern und die Investitionen in Wachstumsbereiche wie künstliche Intelligenz und Halbleiter zu stärken. Das Konjunkturpaket wird voraussichtlich nach der Genehmigung durch die Kabinettssitzung am 21. November fertiggestellt.

3. Die Angebotspreise für Immobilien fielen stark, bevor der britische Haushalt bekannt gegeben wurde.

Eine am Montag veröffentlichte Umfrage ergab, dass die Angebotspreise für Immobilien im Vereinigten Königreich stärker fielen als zur gleichen Zeit in den Vorjahren, bevor der britische Finanzminister Reeves nächste Woche seinen Haushalt bekannt gab. Laut der Immobilien-Website Rightmove ist der durchschnittliche Preis für Häuser auf dem Markt in den vier Wochen bis zum 8. November um 1,8 % gesunken, der stärkste Rückgang seit 2012 und 0,5 % weniger als im gleichen Zeitraum des Vorjahres. Rightmove sagte außerdem, dass die Zahl der zum Verkauf stehenden Häuser auf dem Markt den höchsten Stand seit einem Jahrzehnt erreicht habe, was zu Preisdruck führe.

4. Analyst: Das Protokoll der RBA-Sitzung könnte Händlern eine Falle stellen.

Die RBA wird am Dienstag das Protokoll ihrer politischen Sitzung im November veröffentlichen und wird voraussichtlich ihre restriktive Haltung aufgrund der unerwartet starken VPI-Daten im dritten Quartal wiederholen. Die nach dem Treffen veröffentlichten Wirtschaftsdaten könnten diesen politischen Kurs weiter festigen und stärken. Sinkende Arbeitslosigkeit, steigendes Verbrauchervertrauen und sogar die Warnung der Reserve Bank of Australia selbst vor den begrenzten Kapazitätsreserven in der Wirtschaft deuten darauf hin, dass die Zinssätze vorerst unverändert bleiben. Das Risiko dieser Woche besteht jedoch darin, dass das Protokoll die Datenänderungen nach der geldpolitischen Sitzung nicht vollständig widerspiegelt und Händler möglicherweise immer noch der Meinung sind, dass die Option einer Zinssenkung nicht ausgeschlossen wurde.

5. Neuseeland begrüßt die Abschaffung einer Reihe zusätzlicher Zölle auf landwirtschaftliche Produkte durch die Vereinigten Staaten.

Neuseeland begrüßte am späten Sonntag die Ankündigung der Vereinigten Staaten, zusätzliche Zölle auf eine Reihe neuseeländischer landwirtschaftlicher Produkte, darunter Rindfleisch, Innereien und Kiwis, abzuschaffen, brachte aber auch seine Hoffnung zum Ausdruck, dass die Vereinigten Staaten alle zusätzlichen Zölle auf neuseeländische Waren abschaffen würden. US-Präsident Donald Trump hob am Freitag die Zölle auf mehr als 200 Lebensmittelprodukte, darunter Rindfleisch, auf, da die Verbraucher über steigende Lebensmittelpreise in den USA besorgt waren. Nach Angaben der neuseeländischen Regierung machen diese Produkte etwa 25 % der neuseeländischen Exporte in die Vereinigten Staaten aus und haben einen jährlichen Wert von etwa 1,25 Milliarden US-Dollar. Der neuseeländische Handelsminister sagte: „Die Entscheidung, diese Zölle abzuschaffen, ist ein Schritt in die richtige Richtung“, sagte aber auch, dass es sich nur um einen teilweisen Rückgang handele und dass der umfassendere gegenseitige Zollrahmen weiterhin Kosten und Unsicherheit für die Exporteure des Landes verursache.

Institutionelle Sicht

1. Barclays prognostiziert, dass die Federal Reserve ihre Ankäufe von Staatsanleihen im Februar nächsten Jahres früher als geplant ausweiten wird

Nachdem mehrere wichtige Fed-Beamte angedeutet hatten, dass sie ihre Bilanz ausweiten wird, prognostizieren Barclays-Strategen, wird die Fed im Februar nächsten Jahres mit dem Kauf von Staatsanleihen beginnen. Barclays-Stratege Samuel Earl schrieb: „Angesichts der Konzentration des Marktes auf den Repo-Satz befindet sich die Fed im Risikomanagementmodus, und ein frühzeitiger Beginn der Wertpapierkäufe scheint das wahrscheinlichste Ergebnis zu sein.“

2. Morgan Stanley: Unsicherheit über die Intensität der britischen Sparmaßnahmen schwächt die Aussicht auf Zinssenkungen

Morgan Stanley-Analystin Bruna Skarica sagte in einem Bericht, dass die mögliche Umkehrung der Pläne der britischen Regierung zur Erhöhung der Einkommenssteuern die Möglichkeit einer Zinssenkung durch die Bank of England verringert habe. Nachdem am Freitag Berichte darauf hindeuteten, dass die Regierung die Einkommenssteuern nicht erhöhen würde, sagte Skarica, Morgan Stanley sei sich weniger sicher über den Umfang der für Inflationsbekämpfungsmaßnahmen verfügbaren Mittel und allgemeiner über den Umfang der Sparmaßnahmen im Vorfeld der Verschärfung. Refinitiv-Daten zeigten, dass die Marktpreise für eine Zinssenkung der Bank of England im Dezember von 81 % am Donnerstag auf 78 % gesunken sind.

3. ING: Europa und die Vereinigten Staaten haben in letzter Zeit kaum Spielraum für einen Anstieg

Francesco Pesole von ING sagte in einem Bericht, dass der Euro nach der jüngsten Erholung wenig Spielraum für einen Anstieg gegenüber dem US-Dollar habe. Der EURUSD hat seine Unterbewertungslücke nun vollständig geschlossen und solange die US-Daten nicht schwach sind, sind wir nicht zuversichtlich, was den kurzfristigen Aufwärtstrend angeht. Er sagte, dass der Euro angesichts der Abwärtskorrektur des Wechselkurses am Freitag Gefahr laufe, wieder unter 1,16 US-Dollar zu fallen. Der Euro blieb stabil bei 1,1627 US-Dollar, nachdem er am Donnerstag ein Zweiwochenhoch von 1,1655 US-Dollar erreicht hatte. Er sagte, frühere Gewinne seien auf einen schwächeren Dollar zurückzuführen, wobei Händler darauf wetten, dass eine Flut verspäteter offizieller Daten, die im Zuge der Wiedereröffnung der US-Regierung anstehen, schwach sein und die Federal Reserve dazu veranlassen würden, die Zinssätze zu senken.

Im obigen Inhalt dreht sich alles um „[XM Foreign Exchange Platform]: Der US-Dollar-Index schwankt unter dem restriktiven Sturm der Federal Reserve, und eine super „Datenwoche“ steht vor der Tür!“ Es wurde vom Herausgeber von XM Foreign Exchange sorgfältig zusammengestellt und bearbeitet. Ich hoffe, dass es für Ihren Handel hilfreich sein wird! Danke für die Unterstützung!

Frühling, Sommer, Herbst und Winter, jede Jahreszeit ist eine wunderschöne Landschaft und sie alle bleiben für immer in meinem Herzen. Entfliehen Sie ~~~

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier